Производство топливных пеллет в России

Увеличение мощностей на чужую перспективу

Пеллеты (топливные гранулы) - один из самых востребованных источников энергии в развитом мире. Применение гранул в энергетике - это серьезное повышение эффективности предприятий по переработке древесных ресурсов. Помимо прагматической стороны дела - дешевизны и высокого КПД, использование биотоплива помогает сохранять природу и улучшать экологическую обстановку. Но для российской экономики экология пока не выступает значимым фактором пеллетного производства. Гораздо привлекательнее налаженный сбыт в Европу, а заодно - решение проблемы утилизации отходов.

Пеллеты, или древесные гранулы, - твердое насыпное топливо, которое изготавливается из высушенных измельченных древесных отходов без минеральных примесей и посторонних включений. В процессе производства отходы прессуются в плотные гранулы разной формы. В зависимости от состава сырья - наличия в нем коры, присутствия гнили - пеллеты получаются разного цвета, по которому можно ориентировочно определить их качество. Светлые (белые) пеллеты, произведенные из качественной окоренной древесины или опилок, ценятся выше черных и серых за более высокую плотность и теплоотдачу, низкое содержание пыли, меньшую зольность. Качество подтверждается сертификатами, соответствующими стандартам Евросоюза.

Пеллеты обладают многими преимуществами по сравнению с другими видами топлива. В их числе: экологическая чистота, низкий процент угарного газа, высокая теплоотдача, минимум отходов после сгорания (около 1% массы), ценовая доступность, оптимальные характеристики для транспортировки, удобство хранения, низкая пожароопасность.

Стандартный диаметр пеллет - 6 и 8 мм (есть ряд предприятий, производящих гранулы диаметром 4 и 12 мм), длина варьирует от 5 до 40 мм, насыпная плотность - 650 кг/м3. Упаковываются гранулы либо в биг-бэги вместимостью от 500 до 1200 кг (для промышленного потребления), либо в полиэтиленовые или пропиленовые мешки от 5 до 50 кг (для розничной торговли). Как мелкая, так и крупная фасовка может осуществляться на полуавтоматических или автоматических упаковочных линях. Для крупных потребителей топливные пеллеты отгружаются насыпью (навалом). При правильной погрузке подобный способ перевозки не влияет отрицательно на качество. Главные достоинства отопительных систем, оборудованных пеллетными котлами: высокий КПД, низкая зольность и автоматическая подача топлива, то есть минимальное использование ручного труда и, как следствие, сокращение рисков, связанных с так называемым человеческим фактором.

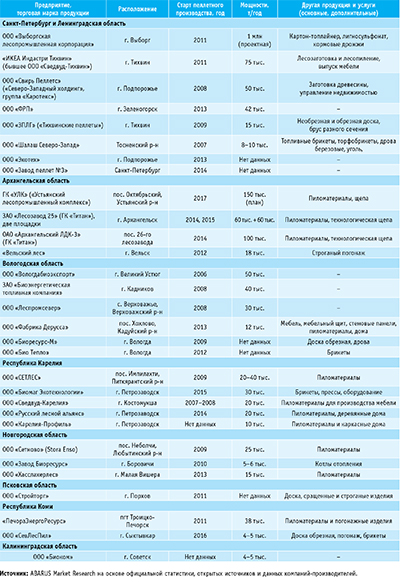

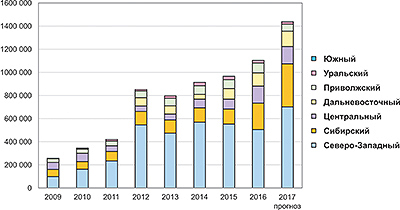

География производства пеллет в России

Рис. 1. Структура производства топливных пеллет в России по федеральным округам в 2009–2017 годах, тыс. т

По данным RBC.Research, общее число пеллетных заводов в России сегодня превышает 250. Их совокупные производственные мощности, по разным оценкам, составляют до 3,5 млн т пеллет в год, однако загружены они в среднем на 50%. Это крупные и средние по масштабу комбинаты, для которых производство пеллет является дополнительным видом деятельности, и небольшие специализированные предприятия, использующие в качестве сырья для производства пеллет отходы лесопильных и деревообрабатывающих производств.

Крупных предприятий, располагающих мощностями 50 тыс. т в год и выше, пока 13, однако их усилиями выпускается более половины всего объема пеллет в стране. Многие заводы и комбинаты, производящие фанеру, древесноволокнистые и древесно-стружечные плиты, мебель и домокомплекты, а также занимающиеся лесозаготовками и производством пиломатериалов, сталкиваются с серьезной проблемой утилизации отходов. Производители по-разному выходят из ситуации: одни оставляют гнить горы отходов под открытым небом на своей территории, другие сжигают щепу и опилки, третьи вывозят их на свалку, более ответственные используют в качестве топлива для собственных котельных и организуют продажу. Но все больше появляется предприятий, которые налаживают изготовление пеллет. Пеллетные производства, несмотря на необходимость инвестиций, могут повысить рентабельность деревообрабатывающих предприятий или хотя бы избавить их от издержек на утилизацию и штрафы за неправильное избавление от отходов. Кстати, самый мощный российский производитель пеллет - ООО «Выборгская лесопромышленная корпорация» («ВЛК») считается специализированным предприятием, хотя и было создано как звено в рамках целлюлозно-бумажного производства.

Предприятий средней мощности (от 20 до 50 тыс. т пеллет в год) сейчас не больше 15. Есть совсем небольшие компании, вырабатывающие в год 10-15 тыс. т, производством пеллет также нередко занимаются индивидуальные предприниматели, бригады в исправительных колониях и т. д. Сбор информации по этим малым производствам затруднен, и, скорее всего, данные о них не попадают в официальную статистику, в связи с чем указанные объемы выпуска пеллет в России занижены.

Большая часть предприятий по производству пеллет находится в северо-западной части страны, в основном в Ленинградской, Архангельской, Вологодской областях, Республике Карелия. Их расположение обусловлено близостью к морским терминалам и, как следствие, к европейским рынкам сбыта. В последние несколько лет активизировались производства в Сибири и на Дальнем Востоке, что тоже объясняется ориентацией на экспорт в азиатском направлении, которое видится очень перспективным.

Производители пеллет на Северо-Западе

На Северо-Западе самыми насыщенными регионами по числу пеллетных производств являются Санкт-Петербург и Ленинградская область. В пос. Советский Выборгского района находится самое крупное в России предприятие по выпуску пеллет - «Выборгская лесопромышленная корпорация». Мощности этого завода, введенного в эксплуатацию в 2011 году, составляют 1 млн т в год. Это очень значимый по европейским и американским меркам масштаб, а для России и вовсе гигантский. К сожалению, почти с самого начала работы компания столкнулась с самыми разными проблемами: от финансовых до уголовных. В 2014 году ООО «ВЛК» выпустило максимальный объем продукции - почти треть общероссийского объема пеллет. Затем производство стало стремительно падать: в 2015 году комбинат выпустил всего около 140 тыс. т пеллет, в 2016 году - около 50 тыс. т, то есть 5% проектной мощности. Были месяцы, когда завод временно останавливал производство.

Основная причина сложностей - огромная кредиторская задолженность «ВЛК», которая исчисляется миллиардами рублей. Возможно, с долгами было бы рассчитываться проще, если бы собственник предприятия не был осужден. Постепенно задолженность сокращается, но, видимо, в недостаточной мере для того, чтобы завод мог начать работать в полную силу. Хотя есть большое число исковых заявлений о признании комбината банкротом, до банкротства дело пока не дошло. Тем более что комбинат совсем недавно получил европейские сертификаты на продукцию (SBP и ENplus). Так что планы развития у предприятия есть. И, по сведениям некоторых источников, в 2017 году комбинат собирается увеличить объемы производства и планирует вернуться к активной экспортной деятельности. Во всяком случае, выпуск пеллет в Ленинградской области в первом полугодии 2017 года действительно растет.

Другими заметными игроками рынка пеллет в Ленинградской области являются «ИКЕА Индастри Тихвин» (бывшее ООО «Сведвуд-Тихвин»), ООО «Свирь Пеллетс» («Северо-Западный холдинг», группа «Каротекс»), ООО «ФРП», ООО «ЗПЛГ» («Тихвинские пеллеты»). Объемы выпуска у них разные: если первое из названных предприятий может производить 75 тыс. т пеллет в год, то последнее - 15 тыс. тонн.

Второй по масштабам выпуска пеллет регион СЗФО - Архангельская область. Там функционируют сопоставимые по объемам производства ГК «УЛК» («Устьянский лесопромышленный комплекс»), ЗАО «Лесозавод 25» (в составе которого две производственные площадки) и ОАО «ЛДК-3». Последние два комбината входят в группу ГК «Титан». Таким образом, в Архангельской области происходит формирование кластера по производству пеллет. Стратегия развития лесного комплекса Архангельской области до 2030 года предполагает, что к 2020 году выпуск древесных топливных гранул должен достичь 700 тыс. тонн.

Есть и уникальные предприятия. Так, ОАО «Бионет» в г. Онеге начало производство черных гранул из отходов гидролизного производства - лигнина. Отходы в большом количестве сохранились на территории бывшего Онежского гидролизного завода. Считается, что их запасов хватит на 15 лет и завод сможет выпускать около 150 тыс. т черных гранул ежегодно. У подобных пеллет повышенная теплотворная способность, и инвесторы рассчитывают продавать их по высокой цене.

Что касается новых предприятий, то в Бокситогорском районе Ленобласти на весну 2017 года был запланирован пуск пеллетного завода ООО «ММ-Ефимовский» (полное название - «Майер-Мелнхоф Хольц Ефимовский»). Известно, что в организацию этого производства инвесторами вложено 500 млн рублей.

В Республике Карелия реализуется проект на территории пос. Мелиоративный (Прионежский р-н). Биотопливо будет выпускаться предприятием ООО «Биомаг Экотехнологии». Завод строится, инвестиции составляют около 100 млн руб. Мощность будущего производства 30 тыс. т пеллет ежегодно. Известно, что ООО «СевЛесПил» (Республика Коми), которое работает с 2016 года и ежегодно производит пока 3-4 тыс. т пеллет, планирует до конца 2017 года ввести в эксплуатацию вторую производственную линию. Также пеллетный завод собирается построить сыктывкарское предприятие «Лузалес».

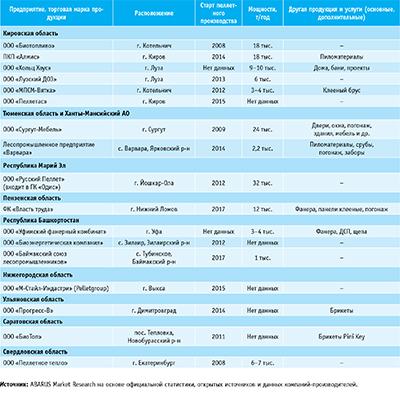

Производители пеллет в Сибири и на Дальнем Востоке

В последние годы пальму первенства по масштабам выпуска древесных гранул у предприятий северо-западных областей страны грозятся перехватить компании сибирских и дальневосточных регионов. Там в 2016-2017 годах ведется строительство нескольких крупных производств.

Иркутская область - один из российских регионов, где лесопереработка является локомотивом развития региона и довольно острой считается проблема реализации технологической щепы. Ситуация усугубляется тем, что продавать щепу местным целлюлозно-бумажным производствам невыгодно из-за низких цен. До 2016 года переработка отходов в древесные гранулы в промышленных масштабах была налажена только на предприятиях Красноярского края ЗАО «Новоенисейский ЛХК» и ООО «ДОК Енисей».

В 2016 году было завершено строительство сразу двух производственных линий общей мощностью 200 тыс. т в рамках проекта ООО «Сибирские топливные гранулы». Сырьем для них служат опилки, остающиеся от производства пиломатериалов на заводах «ЛДК Игирма» и «ТСЛК». «Сибирские топливные гранулы» стали дополнением к двум аналогичным цехам меньшей мощности, введенным в эксплуатацию двумя-тремя годами ранее на ООО «Лесресурс» и Шелеховском ДОЗе. В течение 2017 года должна заработать линия по производству пеллет ООО «ЛесСервис», которое уже завершило строительство цеха, идут пусконаладочные работы. Кстати, ООО «ДОК Енисей», которое располагает производством мощностью 120 тыс. т в год, не собирается останавливаться на достигнутом и планирует организовать новое производство мощностью 135 тыс. тонн.

Возможность организации линий по выпуску пеллет рассматривают и другие лесопильные предприятия региона. Например, группа «Илим» планирует вложить в деревообрабатывающую отрасль Иркутской области 53 млрд руб. Компания «Азия Лес» реализует проект по переработке отходов лесопиления в пос. Березовый Хабаровского края. На новом заводе, который планируется ввести в эксплуатацию осенью 2017 года, будут действовать три линии: по производству пиломатериалов (мощностью 300-330 тыс. м3 в год), по выпуску технологической щепы (мощностью 240-290 тыс. м3 в год) и по изготовлению пеллет (мощностью 80-90 тыс. т в год). Сейчас на заводе ведется тестирование оборудования и идет набор персонала.

На Дальнем Востоке работает ООО «СП Аркаим», которое производит в год чуть больше 100 тыс. т гранул, хотя возможности предприятия позволяют выпускать в два раза больше.

Можно упомянуть и заявленные планы АО «Краслесинвест», которое строит пеллетный завод в Богучанском районе. Производительность линии превысит 100 тыс. т в год. Сообщается, что топливные пеллеты АО «Краслесинвест» начнет выпускать уже в ноябре 2017 года. Кроме того, и ООО «Альтернативная энергетика» заявляло о создании производства топливных пеллет объемом 38 тыс. т в год.

Таким образом, только в текущем году в Сибири может появиться сразу несколько мощных производств по выпуску древесных гранул. Не секрет, что в качестве рынков сбыта новые предприятия видят страны Евросоюза, куда отправляют продукцию другие российские заводы. Из Сибири на Северо-Запад гранулы доставляются железнодорожным транспортом, а затем из портов Ленинградской области морским путем поступают европейским заказчикам.

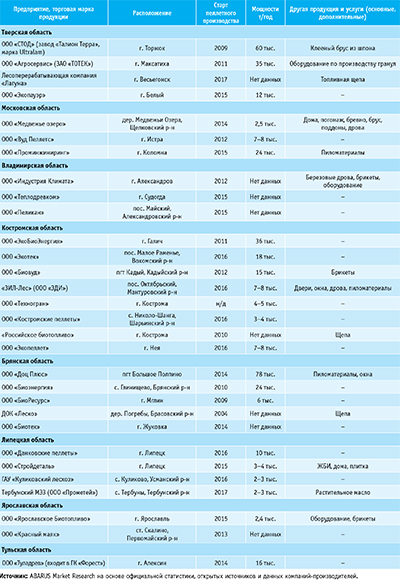

Производители пеллет в центральных регионах России

В Центральном федеральном округе сосредоточено большое число пеллетных производств, но все они не очень крупные. Более или менее заметными объемами могут похвастать предприятия ООО «Доц Плюс» (пгт Большое Полпино Брянской обл.), ООО «СТОД» и ООО «Агросервис» (Тверская обл.) и ООО «ЭкоБиоЭнергия» (г. Галич Костромской обл.). Есть в регионе и проекты новых заводов. Так, в Рязанской области ООО «Гранд» планирует наладить выпуск пеллет в с. Княжое Кораблинского района. Проект получил статус приоритетного инвестиционного в области строительства предприятия по глубокой переработке древесины на базе лесных хозяйств региона. Инвестиции должны составить более 300 млн руб. Также в Ельнинском районе Смоленской области началась реализация проекта «Организация цеха по производству древесных пеллет мощностью 100 т в месяц», инвестиции составили почти 4 млн руб. Сроки пуска этих производственных линий пока неизвестны.

Производители пеллет в Поволжье и на Урале

В Поволжье и на Урале есть небольшие предприятия по производству биотоплива. На их фоне выделяются ООО «Сургут-Мебель» (г. Сургут) и ООО «Русский Пеллет» (входит в ГК «Одис»; г. Йошкар-Ола). Есть пеллетное производство на фанерном комбинате «Власть труда», г. Нижний Ломов (Пензенская обл.). Предприятия работают в основном на местный рынок, но экспортом по возможности тоже занимаются. Грандиозных планов по возведению новых заводов пока не обнародовано.

Динамика производства пеллет в России

Древесные гранулы как вид топлива востребованы во многих странах мира. Когда же они начнут использоваться на отечественном рынке? Судя по всему, инерция как потребителей, так и производственников еще долго не создаст отечественным производителям пеллет достойных перспектив внутри страны. Подавляющее большинство теплоцентралей в России работают на традиционных видах топлива; хотя что может быть традиционнее древесины? Можно сколько угодно повторять, что использование пеллет - это двукратная экономия по сравнению с углеводородным топливом, но затраты на переоборудование котельных остаются не по карману региональным властям.

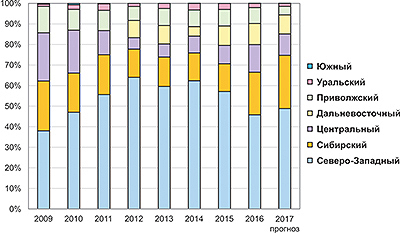

Российский рынок топливных гранул (пеллет) из числа немногих, демонстрирующих стабильный рост в последние семь - восемь лет. Небольшое падение было отмечено только в 2013 году, а в целом сохраняется тенденция прироста: ежегодно выпуск увеличивается на 50-100 тыс. т. Особенно высокую активность отечественные предприятия-производители проявляют в текущем году: за первое полугодие древесных гранул было выпущено на 37% больше, чем за тот же период прошлого года. Это почти гарантирует, что по итогам года выпуск увеличится как минимум на треть по сравнению с 2016 годом. Чем же обусловлен этот взрывной рост? Ответы будут найдены после небольшого анализа, который приведен в этой публикации.

В прошлом номере журнала при характеристике состояния российского рынка пеллет отмечалось, что в 2017 году ожидается пуск сразу нескольких крупных новых производств. Большая часть их должна появиться в Сибири: в Иркутской области и Красноярском крае. Также намечено открытие новых предприятий в Ленинградской, Архангельской областях, Республике Карелия. Немало запланированных к вводу производств фигурируют в федеральных и региональных планах на 2019-2020 годы.

Рис. 2. Динамика производства пеллет в России в 2009–2016 годы и прогноз на 2017 год, тыс. т

Пока Северо-Западный округ лидирует по пеллетному производству с существенным отрывом. До недавнего времени на его долю приходилось около 60% выпуска древесных гранул в стране. Но ввод двух новых производственных линий в Иркутской области в 2016 году наметил поворот к изменению ситуации. Прошли времена, когда на рынке доминировала одна компания. Несмотря на то, что лидер рынка - ООО «ВЛК» - вновь начал увеличивать производство, теперь у него сразу несколько сильных конкурентов. Монополия закончилась.

В 2017 году ситуация на рынке обещает кардинально измениться, и не только в количественном выражении. Если все объявленные к пуску иркутские и красноярские заводы действительно будут введены в эксплуатацию до конца года, то доля Сибирского округа может увеличиться с 13-15% сразу до 25%, а то и больше. Другие регионы страны пока не демонстрируют серьезного прироста.

Другое дело, что возрастающая конкуренция почти никак не касается самого российского рынка. Внутренние потребности в биотопливе отечественными производителями закрываются по остаточному принципу - местный спрос на топливные гранулы невысок. Почти весь произведенный объем пеллет уходит за границу.

Статистика производства топливных брикетов, так называемых евродров, показывает реальный спрос на инновационное топливо отечественных котельных и частных потребителей. Доля произведенных брикетов составляет всего 4% общего объема топлива, произведенного из отходов деревообработки (см. рис. 3). В количественном выражении это всего 50-60 тыс. т в год (расчет выполнен на основе данных предприятий за первое полугодие 2017 года). Примерно столько же потребляется и пеллет, остающихся на внутреннем рынке.

Экспортная деятельность российских производителей пеллет

Расширение отечественного производства древесных топливных гранул - это прямой расчет российских производителей на укрепление своих позиций на европейском рынке. А расширяться есть куда. По данным финской консалтинговой компании Pöyry, в 2015 году мировое потребление топливных пеллет достигло 29,2 млн т. В 2016 году оно превысило 30 млн т, а к 2020 году, согласно расчетам, достигнет 47,3 млн т в год.

Европейские энергетические холдинги получают государственные субсидии за производство энергии из экологически чистого топлива. Российское государство пока не может выделять серьезные средства на подобные цели. Даже официально объявленные компенсации за перевод производств на «зеленую энергию» удается получить с большими бюрократическими проволочками и далеко не всем компаниям.

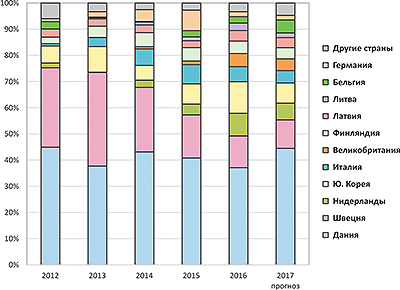

Поскольку внутренний рынок потребления пеллет по-прежнему слабо не развит, то почти все производители ориентируются на европейский или азиатский рынок сбыта. В России слишком мало объектов энергетики, потребляющих древесное топливо. Спрос предъявляют лишь частные лица либо небольшие котельные, а крупных котельных или ТЭЦ, работающих на пеллетах, почти нет. В результате на экспорт уходит до 97% всех произведенных топливных гранул (в 2012 году было меньше 90%).

Рис. 3. Структура производства пеллет в России по федеральным округам в 2009–2016 годы и прогноз на 2017 год, %

Рис. 5. Динамика экспорта пеллет из России в 2012–2016 годы и прогноз на 2017 год, тыс. т

Россия, по данным информационного агентства «Инфобио», уверенно удерживает третье место на европейском пеллетном рынке. Большинство российских компаний, занимающихся экспортом продукции, не испытывают проблем со сбытом. Во второй половине 2015 года в экспорте продукции участвовали 157 российских производителей гранул. Девальвация рубля относительно евро сделала экспортные направления привлекательными даже для тех компаний, которые раньше страдали от больших издержек на транспортные расходы.

Однако европейские потребители с каждым годом предъявляют повышенные требования к качеству биотоплива. В 2015 году решением руководства ЕС с 3 до 1,5% была понижена норма зольности в пеллетах, предназначенных для промышленного потребления. Также теперь требуется подтверждать качество происхождения сырья. В 2016 году российские производители, работающие без сертификатов, столкнулись с серьезными проблемами при сбыте.

И отечественные компании начали активно получать европейские сертификаты EN plus (для розничных продаж) и SPB (для промышленных продаж) в надежде на стабильный спрос на западных рынках. Правда, далеко не всем производителям удается оформить эти документы. С одной стороны, сертификация добровольная, с другой - только сертификат качества дает возможность любой европейской энергетической компании рассчитывать на субсидию от государства. Кроме того, в Европе необходимо осуществлять отчисления с каждой проданной партии, а при понижающихся в последнее время ценах это сильно ослабляет привлекательность экспортных поставок в небольших объемах.

Да и сама сертификация не бесплатная - расходы на ее оформление составляют от 3 до 6 тыс. евро, а для небольших компаний это серьезные траты. Правда, Российский экспортный центр, работающий при поддержке правительства РФ, оказывает российским экспортерам поддержку, в том числе помогает получить компенсацию затрат на сертификаты.

В результате, в 2017 году экспорт пеллет обещает вырасти не меньше чем на 30% по сравнению с показателем прошлого года. По крайней мере, подобные темпы роста рынка пеллет наблюдаются в первом полугодии. Иркутская область увеличила поставки на экспорт в 4 раза, Ленинградская - в 2 раза, Московская - в 2,5 раза, Тверская область - на 60%, Брянская - на 30%, Тульская - на 20%. Не отстают и производители других регионов.

Крупные перспективные рынки сбыта пеллет в странах Центральной Европы

Ведущими потребителями выступают электростанции, крупные и среднего размера муниципальные котельные, а также котельные промышленных предприятий, которые закупают пеллеты крупными оптовыми партиями. Розничный рынок представлен многочисленными частными домовладельцами, но для этого рынка гранулы тоже сбываются оптом и уже на месте расфасовываются в мелкую упаковку.

Самый крупный импортер топливных пеллет в Европе - Великобритания. Однако энергетические компании Соединенного Королевства предпочитают заказывать пеллеты из США. Российские производители хоть и наращивают поставки в Великобританию (в 2016 году туда было отправлено 54 тыс. т, а в 2017 году прогнозируется отправить 63 тыс. т) - в общей структуре экспорта пеллет доля потребителей из туманного Альбиона составляет 4-5%. Зато в Данию отправляется более 40% всего российского экспорта древесных гранул: 400 тыс. т в 2016 году. В 2017 году эта цифра обещает вырасти до 600 тыс. тонн.

Рис. 6. Экспорт пеллет из России по странам-получателям в 2012–2016 годы и прогноз на 2017 год.

Еще совсем недавно активным потребителем российских пеллет была Швеция, которая в 2012-2014 годах покупала 200-250 тыс. т продукции, но в 2016 году объем поставок в эту скандинавскую страну сократился до 120 тыс. т, а ее доля в общем объеме экспорта уменьшилась с 30 до 10%. По-прежнему немалые партии поставляются в Нидерланды, Италию, Финляндию, Латвию, Литву, Бельгию, Германию.

Если говорить об азиатском направлении, то пока развивается экспорт лишь в Южную Корею: ежегодно туда отправлялось 50-70 тыс. т пеллет производства ООО «СП Аркаим» и других компаний, а в 2016 году объем вырос до 130 тыс. т. В прошлом году зафиксированы первые официальные поставки отечественных пеллет в Китай (пока объем небольшой - около 3 тыс. т). Потенциально привлекательным представляется территориально близкий для дальневосточных и сибирских производителей рынок Японии. В этой стране тоже принимаются законы об активном использовании пеллет для сокращения выбросов углекислого газа в атмосферу. Первая, пробная, партия - 100 т пеллет российского производства - была отправлена в Японию в 2015-2016 годах. Есть шансы, что сбыт в Страну восходящего солнца будет расти.

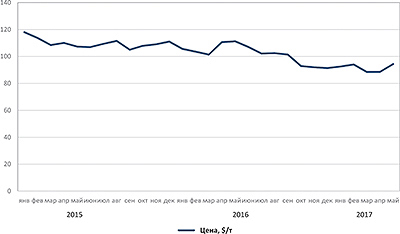

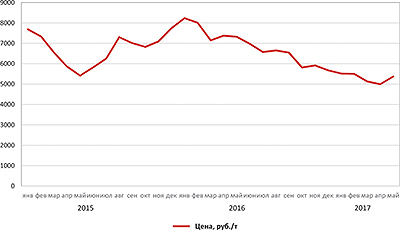

Справедливости ради стоит отметить, что период наиболее выгодных для производителей цен на российские древесные гранулы пришелся на 2014-2015 годы. Именно тогда тонна пеллет предлагалась по $110-120. А поскольку на этот же период пришлись скачки валютных курсов, привлекательность экспорта была максимальной. В 2016 году средние цены в долларах стали снижаться, в конце года стоимость тонны пеллет опустилась до $91 и в течение первого полугодия 2017 года продолжала снижаться: в среднем до $88. По некоторым оценкам, снижение цены связано с переизбытком предложений от компаний-производителей. В рублевом выражении падение более ощутимое: с 8230 руб./т в январе 2016 года до 4997 руб./т в апреле 2017 года. Но, если судить по активизации экспорта, российских поставщиков отрицательная ценовая динамика не пугает.

Тенденции и перспективы рынка

По мнению экспертов и аналитиков, перспективы биоэнергетики огромны. Объемы производства древесных пеллет в России будут только расти. Во многих регионах так и не решена проблема утилизации отходов.

Помимо новых законодательных инициатив, запрещающих захоронение древесных отходов, государство стимулирует бизнес заниматься переработкой древесных отходов - например, лесопромышленные проекты, которые претендуют на господдержку, должны быть безотходными.

Каждый год в России появляются новые пеллетные производства - как небольшие, так и довольно внушительных масштабов. Почти в каждом регионе регулярно обнародуются планы строительства подобных предприятий. При этом сырьевой потенциал по-прежнему в несколько раз превышает потребности существующих предприятий.

Но пеллетный бизнес не так прост, как кажется на первый взгляд. Как и любым другим бизнесом, сбытом гранул надо заниматься серьезно, а не рассматривать его исключительно как побочную деятельность. Несмотря на бурный рост производства топливных пеллет в последние годы, нередки случаи закрытия и банкротства предприятий. Многие компании, успешно функционировавшие в первое десятилетие XXI века, вынуждены закрываться и покидать рынок. Правильный расчет направлений сбыта и выдерживание себестоимости производства в заданных рамках в пеллетном бизнесе важны как ничто другое. Успех во многом зависит от удачного территориального расположения компании. Как показывает практика, почти все действующие пеллетные заводы работают с неполной загрузкой. В настоящее время рынок пеллет в России находится на стадии формирования, более 90% продукции поставляется на экспорт, внутренний рынок неразвит. К примеру, в Германии в частных домах в эксплуатации, по оценкам специалистов, находится около 400 тысяч пеллетных котлов, а в России - существенно меньше.

В России доля биотоплива в топливно-энергетическом производстве 3-5%, тогда как в Финляндии - не менее 25%, в Швеции - не менее 30%. Почти во всех российских регионах биотопливо испытывает сильнейшее конкурентное давление традиционных видов топлива - угля и природного газа, на которых работает большинство отечественных электростанций и котельных. Во многих районах это топливо дешевле древесных гранул, к тому же оно привычное. Кроме того, на российских энергетических объектах эксплуатируется оборудование, которое предназначено для работы на мазуте, угле и газе, что объясняется высокой долей централизованного отопления в российском теплоснабжении. Периодически в правительстве говорят о целесообразности перевода муниципальных котельных на биотопливо, но для этого у местных властей должны быть средства на модернизацию котельных. Некоторые котельные можно перевести на биотопливо с небольшими затратами, однако в качестве топлива тогда лучше использовать брикеты, а не гранулы. Если котельная маломощная и работает на дровах или угле, то перевести ее на брикеты довольно просто - достаточно изменить режим топки и переучить кочегаров. Пеллетная же котельная потребует полного переоснащения, так как подача топлива для подобного оборудования принципиально иная.

Рис. 7. Экспортные цены на российские пеллеты в 2015–2017 годы по месяцам, $/т

Рис. 8. Экспортные цены на российские пеллеты в 2015–2017 годы по месяцам, руб./т

Главной причиной медленного распространения биотоплива в стране является банальное отсутствие средств для финансирования. Чтобы переоснастить котельную для использования пеллет, потребуются миллионы рублей, чтобы построить подобную котельную с нуля, нужны сотни миллионов рублей. Строительство биотопливной котельной в несколько раз дороже строительства котельной на газе. Поэтому биотопливо «пробивает» себе дорогу в регионах, где требуется обновление оборудования котельных, где высокая потребность в утилизации отходов сочетается с необходимостью быстрого переоснащения теплоцентралей.

В подобных условиях деньги на строительство пеллетных котельных все же находятся. Поэтому предпринимателям, желающим наладить сбыт пеллет на внутреннем рынке, перед тем как принять решение о строительстве завода по выпуску пеллет, стоит со всей тщательностью выяснить, какой вид топлива востребован в районе в текущий момент и в ближайшей перспективе. Правда, прогнозировать будет непросто - муниципальные власти часто не могут сообщить, сколько будет построено новых котельных или сколько существующих можно перевести на древесное топливо. Высокий уровень неопределенности во всех сферах, как известно, является главным тормозом всех инноваций.

Итак, рынок промышленного потребления древесных гранул в России, по всей видимости, еще долго останется неразвитым, поэтому производители по-прежнему будут искать сбыт в Европе и Азии. Как показала практика, все компании, производящие пеллеты высокого качества, без проблем могут получить международные сертификаты. Так что в ближайшие несколько лет эксперты прогнозируют рост объемов производства гранул и их экспорта.

Вера НИКОЛЬСКАЯ,

директор по исследованиям агентства ABARUS Market Research