Инвестиции в производство древесных плит в России: за и против

Есть ли смысл инвестировать в России в долгосрочной перспективе? Есть несколько причин сказать «может быть». Это не простое решение, требующее определенной смелости. Но если вы его принимаете, то далее выбираете регион, продукт, технологию и рынок - все это мы обсудим в этой статье, здесь же рассмотрим некоторые возможности для инвесторов с момента пуска завода.

Мы не станем касаться процесса непосредственного инвестирования - это другая история. А для наглядности сфокусируемся на узком продуктовом сегменте - древесных плитах - и сравним их производство в России с производством в странах БРИКС (Бразилия, Россия, Индия и Китай).

Кто не рискует, тот не пьет шампанского...

Число неудавшихся инвестиционных проектов в России за последние 10 лет весьма значительно. Среди основных причин неудач: сложности с получением займов, длительность принятия решений, сложности с получением поддержки от местных администраций, с пуском проекта в связи с непредсказуемостью процедуры получения всех необходимых допусков и разрешений, с подведением необходимой инфраструктуры (особенно для проектов с нуля), с подбором надежной и опытной команды проектировщиков и строителей, с подбором квалифицированной команды менеджеров после того, как завод пущен, и с поставками сырья и сбытом, а также с преодолением контроля со стороны органов власти.

Сегодня к выше перечисленному длинному списку необходимо добавить высокие политические и экономические риски на макроэкономическом уровне, которые ретранслируются в риски потери бизнеса (если он работает и прибылен) или риск неожиданного изменения «правил игры» - что неминуемо приведет к потерям в прибыли.

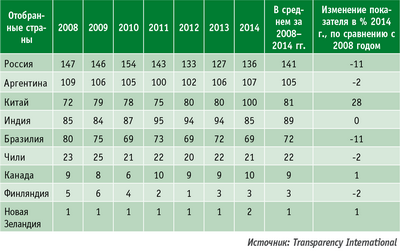

Вопрос: в общем и целом, Россия - хорошая страна для инвестиций? Очевидный ответ: с уверенностью утвердительно отвечать нельзя. Да к тому же надо учитывать влияние украинского кризиса 2014 года и виражи курса национальной валюты в 2014-2015 годах. Но давайте сравним инвестиционную привлекательность России и других стран БРИКС. Безусловно, для того чтобы провести серьезный анализ с целью выявить лучшую страну для инвестиций, необходимо оценить географию стран. Для начала рассмотрим такие показатели в странах БРИКС, как «Легкость ведения бизнеса» и «Восприятие коррупции» (см. таблицы 1-3). Как следует из данных, представленных в этих таблицах, Россия на фоне остальных стран БРИКС выглядит не так уж и плохо.

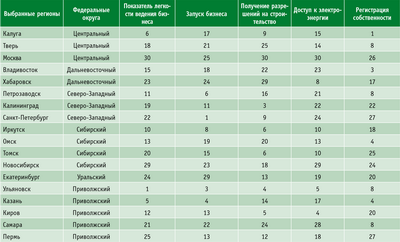

По показателю легкости ведения бизнеса Россия далека от мировых лидеров, но является лидером среди стран БРИКС (см. таблицу 1). Цифры в таблице показывают положение страны в общем мировом рейтинге с 1 (лучшая страна) до 189 (худшая страна). Надо отметить, что аналогичный внутрироссийский показатель очень сильно отличается от одного федерального округа к другому. Показатель в таблице 2 показывает положение региона в России среди 30 выбранных регионов (от 1 до 30 - от лучшего к худшему).

Индекс восприятия коррупции показывает - Россия сильно отстает от Китая, Индии и Бразилии. И безнадежно отстает от мировых лидеров ЛПК (см. таблицу 3) - Новой Зеландии, Канады и Финляндии. Справедливости ради надо отметить, что Россия и Бразилия улучшают ситуацию быстрее, чем другие из представленных в таблице стран. Тем не менее, Россия улучшает свой результат, находясь на беспрецедентно низком уровне - в 2014 году наша страна находилась в мировом рейтинге на 136 позиции из 175 возможных.

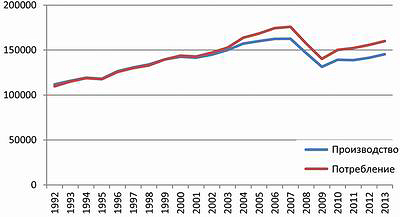

Рис. 2: Производство и потребление всех древесных плит (совокупно) в странах БРИКС и остальном мире, млн м3 в год

Три важных условия для принятия решения об инвестициях

Предположим, что вы верите в успех своих инвестиций. Что дальше? Решение об инвестициях в производство древесных плит может быть принято на основании оценки трех условий: месторасположения завода, ресурсов и рынков сбыта. Если все три компонента наличествуют, то все прочее сводится к вопросам технологии и менеджмента. Безусловно, очень важно, чтобы в вашем распоряжении имелась компетентная проектировочно-строительная команда, чтобы была возможность получения займов, чтобы ваш проект поддерживали надежные деловые партнеры и т. д. Также важно выбрать эффективную технологию производства и приобрести высокопроизводительное современное оборудование.

Один из важнейших факторов для принятия решения инвестором о пуске проекта - оценка месторасположения будущего предприятия. Производство древесных плит, которое для выпуска больших объемов продукции требует больших объемов потребляемого сырья, это бизнес, где логистика - поступление сырья на завод, организация движения потоков волокна по технологической цепочке, отправка готовой продукции на рынок и т. д. - оказывает большое влияние на прибыльность производства. Производство древесных плит - это чисто логистический бизнес: в плане затрат на доставку волокна, на преобразование в продукт и поставки на рынок.

Если место для строительства завода выбрано неудачно, то задача сделать предприятие прибыльным представляется трудновыполнимой. Если же месторасположение завода выбрано правильно, предприятие оснащено современным оборудованием с высокой производительностью, а также есть поддержка местных органов власти, то у инвестора все шансы на успех.

Зачастую основная масса ресурсов находится в одном месте (примеры - Новая Зеландия, Бразилия, российские Сибирь и Дальний Восток), в то время как точки потребления продукции находятся в другом месте (например, в Европе, Китае, Индии). В мире не так много стран, где имеются и довольно развитый рынок продукции ЛПК и значительные объемы доступных лесных ресурсов. В их числе Россия и Бразилия, где есть средние по размеру, но развивающиеся рынки и обширные лесные ресурсы. Каждая из этих стран обладает 22-25% мировых запасов древесины. В 2013 году Россия была крупнейшим мировым экспортером круглого леса, вторым крупнейшим мировым экспортером пиломатериалов (после Канады) и лишь десятым крупнейшим экспортером древесных плит (после Китая, Канады, Германии, Малайзии, Таиланда, Индонезии, Франции, Румынии и Австрии).

Так ли важна самодостаточность в лесных ресурсах? И да, и нет. Да, потому что легко представить себе ситуацию, когда производство древесных плит на предприятии в России может прерываться несколько раз в году по причине отсутствия сырья. Не говоря уже о том, что на производство воздействуют такие факторы, как законодательство, защищенность прав собственности, прогнозируемость стабильности в экономике и так далее. С другой стороны, ресурсы не такой жизненно важный фактор для плитных производств, как мы видим на примере Китая и Индии.

Где рынки?

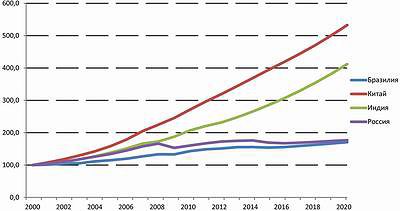

Экономика Китая находится на спаде. Сейчас рост ВВП страны составляет 5-7% в год, что ниже, чем средний рост 9,7% в 2000-2014 годах.

Китай более не растет со «стартовой позиции» и даже 5-7% - это очень внушительно (см. рисунок 1). В то время как Китай замедляет темпы роста, Индия набирает обороты. С большой долей вероятности Индия может стать «новым Китаем» по темпам экономического роста в ближайшие два десятилетия. Естественно, темп экономического роста в Индии должен быть подкреплен определенными изменениями законодательства для создания более благоприятного климата для инвесторов (см. таблицу 1).

Бразилия стремится, подобно России (памятуя заявление российского президента Владимира Путина в 2003 году), «удвоить ВВП за 7 лет». На самом же деле выполнение задачи, которую российский президент поставил экономике страны, потребует 20 лет вместо семи - и это верно как для России, так и для развивающейся в своеобразной параллели с ней Бразилии. В краткосрочной перспективе даже рост 3-4% выглядит очень оптимистичным сценарием для Бразилии и России, в то время как для Китая и Индии такой показатель можно назвать пессимистичным.

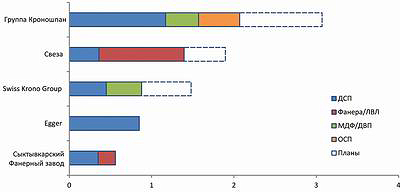

Рис. 4. Топ-5 производителей древесных плит в России по

производственным мощностям, 2015 год, млн м3 в год

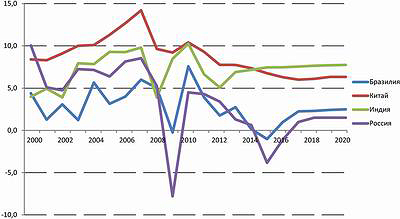

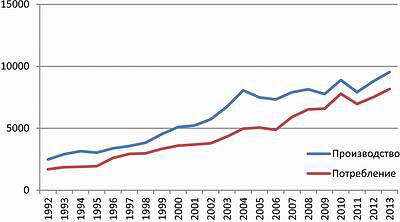

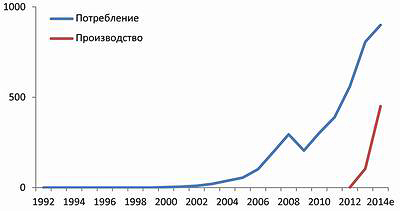

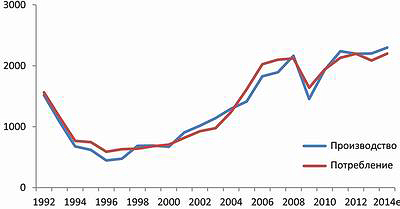

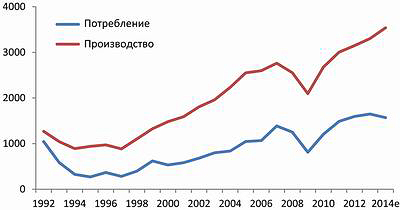

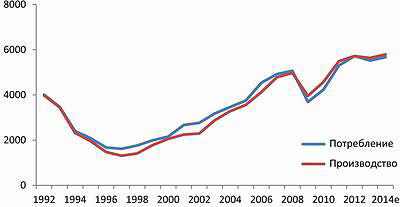

Производство и потребление разных видов древесных плит (ДСП, ДВП/MDF, фанеры, OSB) в странах БРИКС отличается в долевом соотношении. В Бразилии объемы производства находились на уровне примерно 10 млн м3 в год, в России и Индии - немногим более 10 млн м3 в год. Внутреннее потребление в России и Бразилии ниже, чем производство, в основном благодаря экспорту фанеры. Потребление в Индии в последние годы развивалось быстрее, чем производство, в связи с большим объемом импорта по всем основным типам древесных плит: MDF, ДСП, фанеры.

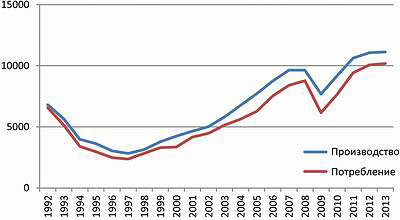

Развитие производства и потребления древесных плит в Китае идет параллельно с ростом ВВП (см. рисунок 1). Объемы производства древесных плит в Китае сегодня более чем в 10 раз превышают объемы производства в России, Бразилии или Индии, хотя Китай начинал всего 20 лет назад и находился по объемам производства чуть выше Бразилии, немного ниже Индии и существенно ниже России. Производство в Китае выше, чем потребление, что еще раз доказывает, что для производства древесных плит не обязательно иметь достаточных объемов собственного сырья, а необходимый объем можно импортировать.

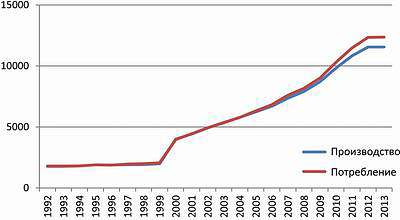

Необходимо отметить, что уже к 2011 году производство древесных плит в Китае росло такими темпами, что общий объем производства стран БРИКС стал превосходить объемы стран, в него не входящих. К 2013 году суммарное производство древесных плит в странах БРИКС превысило все остальное мировое производство на 15 млн м3 (около 5% общемирового производства). Уровень потребления в странах БРИКС на 15 млн м3 в год ниже, чем во всем остальном мире. В общем и целом, рассматривая тенденции в плитной промышленности стран БРИКС, можно говорить, что это общемировые тенденции отрасли.

Поговорим о России

Рис. 5. Pöyry Management Consulting: свыше 150 реализованных проектов

по оптимизации для предприятий лесной индустрии, обычная длительность

проекта – 12 месяцев, обычная отдача вложений – 5:1

Какие виды продукции и какие регионы России выглядят привлекательными для инвестиций? Принимая решение об инвестициях, необходимо понимать, что виды плит существенно отличаются друг от друга как по производимым объемам, так и степени риска. ДСП - продукт, который производится в больших объемах при умеренных рисках; фанера и MDF-продукты, производимые в объемах, меньших, чем ДСП и с низким и умеренным риском соответственно; производство OSB - быстро растущий сегмент рынка, этот продукт можно начинать производить с небольших объемов и умеренным риском; ДВП - это продукт, объемы производства которого падают.

В производстве строительных панелей (OSB и фанера) в России в среднесрочной перспективе возможен рост, хотя драйверы их роста разные: производство фанеры может вырасти в объемах при наращивании экспорта, а производство OSB будет расти при сокращении импорта:

Производство плит OSB в России началось в 2012 году. Текущие мощности действующих производств - ДОК «Калевала» (г. Петрозаводск), HILLMan Co., Ltd (г. Владимир), Нововятский лыжный комбинат (г. Киров), «Кроношпан» (г. Егорьевск) - позволяют выпускать свыше 1 млн м3 плит в год. Текущие планы по наращиванию мощностей производства имеются у различных компаний: «Кастамону» в Татарстане, «Кроношпан» в г. Уфе, Swiss Krono в Пермском крае, ОАО «Югра-плит» в Ханты-Мансийском автономном округе и «Талеон Терра» в Тверской области.

Даже с учетом некоторой задержки пуска или отмены ряда проектов можно спрогнозировать, что в России будут производить 2,5-3 млн м3 плит OSB в год к 2020 году, что значительно превышает прогнозируемый спрос. В среднесрочной перспективе объемы продукции, выпускаемой действующими предприятиями, а также поставки с нового завода компании «Кроношпан» в Белоруссии (введен в строй в 2014 году, мощность - 600 тыс. м3 плит в год) могут негативно сказаться на развитии перспективных российских проектов.

Фанера остается продуктом, ориентированным на экспорт, - в 2014 году за рубеж было поставлено около 1,97 млн м3 фанеры из произведенных 3,54 млн м3. Экспорт вырос на 11% по отношению к 2013 году. Потребление фанеры в России немного снизилось из-за внутренней конкуренцией с производителями плит OSB, а также вследствие желания производителей поставлять фанеру на международный рынок, так как цены на внутреннем рынке снизились с падением курса рубля.

Рис. 6. Проект по оздоровлению управления на предприятии: система

управления должна базироваться на анализе показателей и воплощаться

в плане действий

Компании, выпускающие плиты для производства мебели и отделки интерьеров (ДСП и MDF), находятся в более сложном, чем производители плит OSB, положении, так как объемы выпуска сильно зависят от объемов внутреннего производства мебели. Здесь наблюдаются растущее предложение, стагнирующий спрос и отсюда - растущая конкуренция.

Производство ДСП в России выросло на 2,7% в 2014 году по сравнению с 2013 годом. ДСП остается наиболее производимым и наиболее потребляемым видом древесных плит в стране. Около одной трети общего объема мощностей предприятий, выпускающих ДСП в России, старше 30 лет. В 2014 году были пущены несколько мощных заводов по производству ДСП в России и Белоруссии: «Речицадрев» (входит в концерн «Беллесбумпром», Белоруссия, мощность - 215 тыс. м3 в год), «Увадрев» (мощность - 315 тыс. м3 в год, Удмуртия). Полным ходом идет строительство проекта компании «Кроношпан» в Уфе (мощность - 500 тыс. м3 в год). Немногим ранее было пущено производство ДСП на заводе «Кроношпан» в г. Электрогорске (мощность - 250 тыс. м3 в год. Одним из крупнейших заводов (мощность - 750 тыс. м3 в год) станет завод «Кастамону» в Татарстане. Это будет второе предприятие турецкой компании в России, которое войдет в десятку крупнейших производств плит OSB в мире.

В 2014 году были введены в строй новые предприятия по производству плит MDF: «Кастамону» (Татарстан, мощность - 480 тыс. м3 в год, в настоящее время завод наращивает производительность до 850 тыс. м3 в год за счет установки линии, которая предназначалась для завода «Флайдерер» в Великом Новгороде) и ПДК «Апшеронск» (Краснодарский край, мощность - 300 тыс. м3 в год). Еще одно мощное предприятие (400 тыс. м3 в год) может быть пущено в 2016 году холдингом «Русский ламинат» в Смоленской области. В прошлом году два завода были введены в строй в Белоруссии: «Гомельдрев» (входит в состав холдинга «Беллесбумпром», мощность - 215 тыс. м3 в год MDF толщиной от 3 до 40 мм) и Мозырьский ДОК (мощность - 350 тыс. м3 в год изоляционных волокнистых плит толщиной от 20 до 240 мм).

В то время как мебельные производства являются, по сути, единственным конечным потребителем ДСП в России, конечных потребителей плит MDF много: MDF/ДВП повышенной плотности используются для изготовления дверей, профилей и стеновых панелей, мебели и ламинированных напольных покрытий. Производство ламинированных напольных покрытий в стране переживает настоящий бум - после девальвации рубля необходимо найти замену 35 млн м3 плит в год (что составляет: свыше 300 000 м3 в год ДВП повышенной плотности), которые ранее поставлялись в Россию из Европы и Китая. Новые мощности в объеме 20 млн м2 в год были пущены в 2014 году на заводе «Кастамону» в Татарстане. ПДК «Апшеронск» планирует пуск производства ламинированных напольных покрытий мощностью 10 млн м2 в год в 2015 году. Компания Egger также намеревается начать производство этого вида продукции в России.

При наличии большого количества ресурсов в стране - от Северо-Запада до Дальнего Востока - спрос на древесные плиты сконцентрирован, в основном, в Центральном, Приволжском и Южном федеральных округах. Но даже в пределах западной части страны протяженность перевозки грузов, если сравнивать с европейскими стандартами, огромна. Положительным моментом может считаться то, что стоимость доставки довольно невелика - в основном в диапазоне 1,5-2 евро за перевозку 1 м3 на 100 км. По этой причине протяженность транспортировки грузов зачастую превышает 500 км, что в Европе губительно сказалось бы на конкурентоспособности предприятия. Таким образом, конкуренция в России не носит регионального характера - производители плитных материалов работают во всех федеральных округах РФ.

Безусловно, существуют исключения для продукции низкой ценовой категории, например, для ДСП: производители на Северо-Западе России стремятся реализовывать свою продукцию в своем и Центральном регионах, производители из Центрального региона поставляют продукцию в свой регион, а также близлежащие регионы, такие как Поволжье и Южный ФО. Текущее превышение предложения на Северо-Западе (около 1 млн м3 в год) создает дополнительный поток продукции из Северо-Запада в Центральный регион, где также существует проблема перепроизводства в объеме 0,5 млн м3 в год. Продукция, поставляемая по этим потокам, полностью потребляется в Приволжском и Южном округах. Недостаток производства в ПФО частично объясняет, почему все последние крупные проекты по производству ДСП располагались в этом регионе: «Свеза», «Увадрев», «Кастамону», «Кроношпан Уфа». Тем не менее, вновь надо отметить, что конкуренция носит не региональный характер, а общероссийский.

Какие же компании устанавливают правила игры?

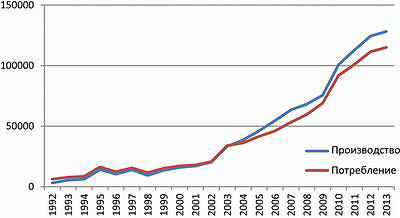

Уровень концентрации в отрасли может быть охарактеризован как средний - топ-5 игроков контролируют чуть больше 30% рынка, а топ-10 игроков контролируют около половины всего производства древесных плит в России. Среди крупнейших производителей, входящих в первую десятку: группа Kronospan, группа Swiss Krono, компании Egger, IKEA, «Кастамону». Они же являются крупнейшими инвесторами в производство плит, мебели, ламинированных напольных покрытий.

Необходимо отметить один интересный момент - он проиллюстрирован рисунком 4. Положение ключевого игрока незыблемо и стабильно, в то время как положение других игроков может меняться: «Кастамону» в течение двух лет может стать вторым крупнейшим игроком со своими планами по производству плит MDF в объеме 850 тыс. м3 в год и ДСП мощностью 720 тыс. м3 в год. Позиция № 5 в списке крупнейших компаний может быть перехвачена любым производителем, обладающим линией мощностью 600 тыс. м3 в год. Например, «Талеон Терра» с планами по производству плит OSB в объеме 600 тыс. м3 в год может запросто войти в пятерку крупнейших производителей в России, и для этого компании даже не нужно прибавлять мощности линии для выпуска LVL (150 тыс. м3 в год). Инвестор, который введет в строй завод мощностью свыше 600 тыс. м3 в год в период 2015-2018 годов, может попасть в перечень десяти крупнейших производителей древесных плит в России. Тем не менее, число мощных заводов в России по прежнему невелико, и есть ниша для новых предприятий, особенно для производств ДСП и фанеры, в то время, как объемы рынка будут в ближайшие несколько лет сдерживать рост производства плит MDF и OSB. Рассматривая ситуацию с выпуском каждого вида плитных материалов, можно сказать, что топ-5 производителей контролируют от 45% до 55% производства плит MDF, ДСП и фанеры. В производстве плит MDF и ДСП доминируют иностранные игроки: Kronospan, Kastamonu, Swiss Krono, Egger, IKEA. В производстве фанеры неоспоримым лидером является группа «Свеза», контролирующая примерно пятую часть рынка фанеры, производимой в России. В сегменте плит OSB на рынке пока всего четыре игрока.

Рассматривая возможности вхождения на рынок новых игроков, только на рынке ДСП и фанеры ситуацию с конкуренцией можно назвать благоприятной, так как любой новый крупный игрок может вытеснить с рынка большое число присутствующих на нем старых и маломощных производителей. Тем не менее, даже на рынке ДСП и фанеры конкуренция среди производителей и возникающее в связи с ней давление на цены на продукцию достигли наивысшей точки за последние 15 лет. И тут мы подошли к одной, все возрастающей проблеме для производителей древесных плит в России: если рынок в течение нескольких лет кряду прекратит свой рост, то основным вопросом для руководства всех предприятий станет не максимизация прибыли, а рентабельность производства и выживаемости бизнеса.

В стране очень мало специалистов, которые могут работать в условиях низкой прибыльности бизнеса. Последние 15 лет рынок древесных плит постоянно рос и развивался, с коротким перерывом в 2009 году. Соответственно, у отчечественных производителей не было нужды, условий и времени для внедрения лучших практик управления для выживания в сложной рыночной обстановке. Текущее замедление экономического роста может быть гораздо длительнее пугающего, но все же кратковременного падения в 2009 году.

Как остановить снижение рентабельности?

Множество заводов в России, столкнувшись с падением рентабельности производства, перешли к выпуску продукции с добавленной стоимостью, то есть стали делать деньги не на базовой плите, а двигаться далее в более глубокую переработку.

Тем не менее, более глубокая переработка имеет, по меньшей мере, две значительные ловушки.

Если, с точки зрения рынка, уход в глубокую переработку стратегически оправдан, то любой другой существующий конкурент, работающий на рынке, может скопировать данный шаг, и конкуренция опять усилится. Таким образом, стратегически верный ход может вернуть предприятие к вопросу о низкой рентабельности бизнеса.

Даже если решение о производстве продукции с добавленной стоимостью выглядит абсолютно верным с точки зрения рыночной перспективы, существует большая вероятность того, что «оптовый» менталитет руководства завода не даст такой бизнес-модели заработать. Предположим, что какой-нибудь производитель древесных плит решает войти в бизнес по производству мебели. В зависимости от типа мебели и его ценового сегмента, доля плит в себестоимости производства мебели составляет около 15-25% от общих затрат. Основная часть добавленной стоимости при производстве мебели делается на дизайне и услугах. Производителю плит будет очень сложно переключиться с модели «все для загрузки производственных мощностей» на модель «все для клиента». Безусловно, есть виды продукции, которые менее рискованные для производителей древесных плит с точки зрения интеграции бизнеса. Например, производство ламинированных напольных покрытий или стеновых панелей. Но в этом случае потребителями будут строительные гипермаркеты, оптовики, специализированные магазины, которые конвертируют продукт в продукт-сервис. Для полноты картины: движение в обратном направлении (когда производитель мебели входит в производство древесных плит) почти никогда не заканчивается провалом. В этом случае подобное решение обусловлено не желанием получить прибыль, а стремлением обеспечить стабильность поставок и контроль качества.

Если стратегия сфокусирована на создании стоимости/прибыли в движении вверх по цепочке производства конечной продукции, резонным вопросом является, какой вариант считать наилучшим? Как сохранить прибыльность плитного предприятия, выжать максимум из существующих активов, при этом не прибегая к дополнительным капитальным вложениям. И как это сделать с сотрудниками, которые смотрят на капитальные вложения как на «панацею»?

Проблема может быть решена за счет применения лучших доступных практик управления предприятием. Может быть предпринят широкий спектр мер: от проведения семинаров для менеджмента (например, по разработке и внедрению программы для улучшения текущей работы на предприятии) до полномасштабного проекта продолжительностью 12-18 месяцев с привлечением сторонней консалтинговой компании. Последнее дает результат быстрее, при условии, что консультант опытен и специализируется на решении подобных задач.

Как эти проекты работают? В чем разница между тем, «как оно есть» и тем, «как оно должно быть» в каждодневной практике управления? Простым ответом может стать: целью является переключение от «спорадического улучшения» к непрерывному процессу улучшения культуры управления предприятием. Среди тактических целей могут быть:

- смещение фокуса менеджмента от «латания дыр» на выявление ключевых причин, вызывающих сложности в работе;

- заострение внимания на аспектах управления, которые можно контролировать и улучшать на уровне предприятия, а не на рынках или поставках сырья, влияние на которые у предприятия весьма ограничено;

- усиление контроля и управления на разных уровнях структуры предприятия;

- создание условий для устойчивого процесса улучшения работы. Это значит облегчение усилий руководства предприятия по выявлению и устранению причин ключевых проблем, создающих сложности в работе.

В 2014 году плитная промышленность России вошла в период, когда от решения вопросов рентабельности и внедрения лучших практик управления зависит выживаемость каждого предприятия. Сдвиг в мировоззрении топ-менеджмента большого числа предприятий в России означает, что сейчас умение управлять существующими активами более актуально, чем умение ухватить возможности, возникающие на рынке. Этот сдвиг происходит прямо сейчас, нравится нам это или нет.

Алексей БЕСЧАСТНОВ,

старший консультант Pöyry Management Consulting